我有一些朋友是《富爸爸》作者的粉絲,他們很喜歡在台灣做隔套出租,用出租房地產來賺現金流。在分析房地產物件時,朋友們最喜歡討論一個數字:ROI。開始接觸金融領域後,我最常聽到的不是ROI,而是「年報酬率」。這兩個東西是什麼?為什麼投資人那麼在意它們?本篇文章會分成以下幾個部分來介紹年報酬率:

- 年報酬率和ROI的差異。

- 年報酬率要多少才合理。

- 世界年報酬率比較。

- 怎麼做到年報酬率12%?

年報酬率和ROI的差異

其實,年報酬率就是普遍投資人最會關心的「報酬率」。年報酬率的正式稱呼,是「年化報酬率」。它指的是:每一年的投資報酬率。那什麼是投資報酬率呢?其實就是前面提到的ROI(Return On Investment)。

ROI的計算方式

(淨利 / 總投入成本) x 100% = 投資報酬率(ROI)

舉例來說,假設我們開了一家雞排店,包括攤販、店面、食材、人事、設計……總共投入100萬,最後我們淨賺了20萬,那我們的投資報酬率就是:

(20萬 / 100萬) x 100% = 20%

20%投資報酬率的意思是:我們每投入100元,可以賺回20元。看起來很好賺,但是賺到這20萬的時間,到底是一年、一個月、還是一天呢?一個案子的投資報酬率是20%,需要用5年時間;另一個案子投資報酬率只有5%,可是只需要1年。如果你的資金有限,只能投資一個(假設兩個案子其他條件一模一樣),到底哪個賺?也因為投資報酬率的算法,是無法把時間因素考量進去的,所以才會有年報酬率的產生。

年化報酬率計算方式

(每年淨利 / 每年總投入成本) x 100% = 年報酬率

假設我們開了一家飲料店,包括攤販、店面、食材、人事、設計……總共在今年投入100萬,最後一整年下來,我們淨賺了40萬(飲料毛利高),那我們的年報酬率就是:

(40萬 / 100萬) x 100% = 40%

也因為年報酬率是鎖定一整年下來的ROI,在同樣都是一年時間來比較投資報酬率,我們對不同的投資商品也才有比較的空間。

年報酬率要多少比較合理?

說那麼多,到底金融商品要有多少年報酬率才值得投資呢?先說結論:理想的投資組合,我認為年報酬率應該在6%-12%之間。你可能會說:「咦?剛剛不是舉雞排店跟飲料店的例子,年報酬率有20%、有40%嗎?」但其實我們在這邊討論的不是創業或股權(這兩種投資都有不同程度的風險),而是討論金融商品,像是股票、基金、ETF或債券。

年報酬率0%-2%:活存、定存

1988年,國內的銀行定存一度突破9%。只要認真存錢,確實可以放著不管,每年躺著爽賺。但那是32年前的事情(遠目),任何發展中國家都有過這樣的輝煌時光。現在的銀行定存往往不到1%;活存就更不用說了,只是一個放錢用的倉庫,年報酬率低到不行,有跟沒有一樣。不過最近數位銀行崛起,銀行省下大量店面跟人事成本,把省下來的成本反應在存款利率上。有些數位銀行開放活存利率高到1%、定存2%。像這類高利率的銀行,就可以考慮開個戶,做日常使用,聊勝於無。

年報酬率2%-3%:保險、債券、外幣存款

最多人接觸的類別,一個人身上常常有N張保單,功能也不同。

保險

保險的主要功用,就是風險轉移。發生意外時,保險能發揮的作用是其他商品無法取代的;不過用在投資時,保險就不是一個很好的選擇。為什麼保險不適合拿來投資呢?因為從我們跟保險業務員買商品,到真正的投資標的,中間經過了業務員、保險公司、基金公司,每一層都賺一手,至少三層皮被剝走。所以即使是年報酬率6%、8%、10%的商品,交到業務員手上時可能只剩下2%-3%,效果非常差。

當然,這不是業務員的錯,只是販售通路太長的問題。這就像你買農產品,到超商買、到大賣場、跟到集散地買的價格差很多一樣。投資型保險要不要買呢?個人建議是不要。因為投資型保險的保額較低、報酬率也比不上一般投資。還是建議保險歸保險、投資歸投資,只要買意外險、醫療險、重大疾病險、跟壽險(死亡險)四樣就好。

債券

債券是許多保守型投資人很愛投資的標的。債券的優點是年報酬率相當穩定,而且因為世界借錢給國家,國家必須按時乖乖還錢,所以是很穩健的投資標的。不過穩定的代價就是年報酬率不高,建議與股票和ETF一起搭配投資,提高年報酬率。

外幣存款

外幣存款是外匯投資的一種,年報酬率要看你存的貨幣別。不同的國家,定存利率也不一樣,高一點的有5%(常見於新興國家,但風險也略高),比較穩定的國家通常也只有2%左右。

■延伸閱讀|2023年最新外幣定存推薦!你必須知道的五大定存技巧,利率輕鬆破3%

年報酬率3%-12%:基金、ETF、特別股、股票

這個Range比較廣,我拉在一起講。

基金

基金的年報酬率普遍落在2%-4%。股票型基金報酬可能會比較高,但也有可能毫無績效。債券型基金的報酬比較穩定,但也比較低。另外基金都有管理費、代操費,無論你是賺是賠,基金公司都會給你抽一手。

■延伸閱讀|基金入門|基金是什麼?7大基金分類方式帶你一次了解!

ETF

ETF是指數型基金,分成股票型ETF和債權型ETF兩大類。現在大多數的價值型投資人很喜歡ETF,原因在於ETF只問績效(指數)不看標的。ETF的年報酬率落在4%-12%不等,是很棒的投資標的(有些到20%、甚至40%)。組成包括基金、股票跟債券,不同的ETF有不同的組合,也有不%的比例。

【延伸閱讀】ETF入門看這篇就夠了!想入門ETF的你絕對不能錯過!

【延伸閱讀】ETF風險總整理!不是每種ETF都能無腦投資!

【延伸閱讀】美股ETF精華!9支必買美股ETF

■延伸閱讀|ETF0050怎麼買?年化報酬率破6%!0050股票成分股?配息日、股利一次看

■延伸閱讀|0056怎麼買?台灣高股息ETF0056股票懶人包:一次看懂股價、股利、成分股及配息次數!

特別股

特別股常在大型國營企業出沒,能夠買的管道不多。最好買那種股價不會漲、也不會跌,幾乎每年都差不多的特別股,年報酬率約在5%-8%。

■延伸閱讀|10分鐘看懂特別股:特別股是什麼?缺點、股利?與普通股差別?

股票

交易型投資人可能會認為股票大起大落。不過價值型投資人認為股票是很好的長期標的,尤其是許多跨國大公司,像是阿里巴巴、臉書、Google、亞馬遜等。股票的年報酬率浮動很大,從0%-100%都有可能。長期來看,股票年報酬率約在5%-10%左右(世界平均值是7.76%),像巴菲特的公司波克夏,平均年成長6%-8%。

【延伸閱讀】美股開市從幾點到幾點?帶你一次掌握各國買股時段(2020年更新)

【延伸閱讀】零股投資大解放!7個不可不知的零股優點

年報酬率0%-400%:期貨、選擇權

期貨與選擇權是交易型商品,需要頻繁進出市場才能賺錢,不是大賺就是大虧。雖然我個人對盯盤沒有太多興趣,不過朋友倒是從期貨市場賺了不少錢。只是這類的商品需要很強的操盤能力,也要心臟夠大顆,不是很鼓勵新手投資人從這裡下手。

我的年報酬率表現怎麼樣

以上是單一投資的年報酬率。不過不能全部都把雞蛋鴨在同一個商品上。因為市場是極度躁鬱且情緒化的,翻臉跟翻書一樣快,所以我們應該專注在總資產的年報酬率,會比較穩健。至於總資產的年報酬率應該要多少呢?沒有比較就沒有傷害,現在來互相傷害一下吧:

- 年報酬率0%-2%:才剛起步。這還不是投資,只是存錢。

- 年報酬率2%-4%:投資組合可能都是債券、基金或保險,建議多分配一些資金到比較積極的項目。

- 年報酬率4%-6%:還不錯,可長期持續。6%是巴菲特的安全投資線,超過6%就會開始有一些風險。大盤的成長大約是5%,只要6%就能超越大盤。

- 年報酬率6%-12%:超過大盤和一般基金經理人。能到這種程度的年報酬是一流的投資人,擁有優異的選股能力。

- 年報酬率12%-20%:接近巴菲特等級,是廣大投資人追求的目標。如果能維持12%的年報酬率,只需要投入一點本金(從此不管它,不加不減),讓它10年滾複利,就能翻3倍。

- 年報酬率超過20%:巴菲特級的投資報酬率,世界最頂尖的水平。Unstoppable!Ace!

注意,這邊說的是總資產(包括所有能被列為資產的項目),不是單一資產,也不是個股。

怎麼做到年報酬率12%?

知易行難。一個重要原則:

選好標的,然後放著不管。

既然是長期投資人,就要有跑馬拉松的肺活量。我們看到股價跌了、報酬不如預期,往往會想趕快出場停損。多數投資人看的是股價;但年報酬率超過12%的高手會看該公司的獲利能力。這就像心跳一樣,有起有落才有生命。如果你對你的選股有信心,投資的都是獲利可觀的公司,就不用在意短期的股價波動。

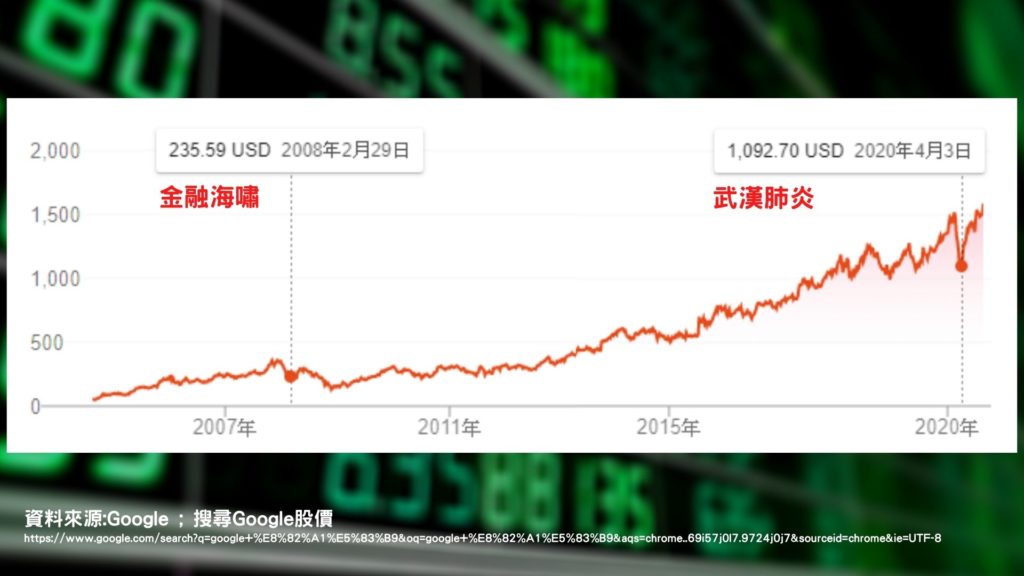

至於怎麼選標的,當然方法有很多。最簡單的是看過往的長期績效,一些ETF、大企業股票(都是你聽過的公司),都有相當亮眼的成績,並且維持很長一段時間。以Google來說,即使是經過2008金融海嘯、2020武漢肺炎疫情,長期來看,依然每年往上直升。重點是,當你選擇了,就不要輕易出場。相信自己的眼光,等待它結出豐盛的果實。

總結

年報酬率可以評估我們的投資績效。不過多數人專注的是單一股票、單一項目的年報酬率。我是覺得應該要分散風險,什麼好東西都買一點,然後讓總資產的年報酬率提高到6%到12%左右,遲早有一天過上自由自在的生活!

發表留言