以前我不是很喜歡股票,原因是我覺得「畫面」不好看。什麼「畫面」呢?就是有一些阿伯阿桑盯著會讓人眼睛發痠的螢幕,看著一堆數字紅紅綠綠,然後一臉苦逼的表情。我那時覺得:如果股票是這種會讓人心情很緊張、很鬱卒的東西,那還是不要碰比較好。當時我對股票有很大的誤解,以為投資股票入門時就是要看這些讓人一臉懵逼的數字……其實,這只是投資股票的一種方式──最疲累的那種。

這篇文章專門寫給投資股票入門新手,分成以下幾個部分:

- 股票入門選流派超重要?

- 投資股票入門一開始要注意什麼?

- 要怎麼選擇合適的券商?

- 如何選擇容易上漲的好股票?

- 投資股票入門密技:任何時候都能買在低點!

股票入門選流派超重要?

我認為,投資股票入門時應該要具備一個「核心信念」:

投資一家公司的股票,就代表你認同這家公司,並相信它能賺到錢、還能分給你。

這包括了你認同這家公司的:

- 經營理念

- 商業模式

- 獲利能力(EPS)

當然,也有很多人投資股票不會在意這些,這是「流派」的不同。你可以想像一個遊戲世界,裡頭有各種不同的流派。當你是一位股票入門新手,一開始就要選擇你的流派:

- 價值投資:這種流派擅長買進高成長、高價值的股票,放著等它漲(有自動練功)

- 被動投資:這種流派專門跟著大盤走,擅長分散風險還有各種投資組合(有自動練功)

- 交易投資:這種流派技術門檻高,講究低買高賣,殺進殺出,快感十足(必須自己練功)

這三種流派沒有對錯,沒有絕對的好壞,差別只在你想要過什麼樣的生活。當然你可以只用一種,也可以三種混搭。因為我比較懶,我喜歡自動練功,在幾個月後看到股價慢慢往上升的感覺;相反的,我不喜歡每天盯著股價忽起忽落,心情大受影響。所以我選擇前兩種流派。每一種流派要學到的技能不完全一樣,如果你只是股票入門新手,想要學完全部功夫,必須花很多時間。

- 價值投資要學的技能,包括選股、看財報、總體經濟。

- 被動投資要學資產配置、資金分配、產業趨勢。

- 交易投資要學各種技術分析、掌握進出場時機、也要知道何時該放該收。

像入門價值投資的朋友,可能就會關注單一家公司的財報、領導團隊、整體營收表現,深入瞭解公司的營運方向;而入門被動投資的朋友,就會看許多基金或ETF的相關文章,找出適合自己的投資組合;入門交易投資的朋友,也許會買一些看K線、看交易量和股價來學習抓進出場點。所以,根據你想要的生活,選擇適合你的流派,是投資股票入門的重中之重。接下來的內容是假設你跟我有同樣的理念而整理的投資股票入門建議。

投資股票入門一開始要注意什麼?

選擇你的流派之後,現在就可以開始選股了。你可能會問:「我才剛入門,這麼快就選股?」不過我認為,選股不代表真的要馬上投入,而是要關注產業趨勢。既然你要投資一家公司,當然要從這家公司的角度看事情。更準確地說,你要根據你的興趣、你對這家公司合這個領域的了解,去注意相關的消息。聽起來好像很複雜,但我舉一個生活化的例子你就會明白。

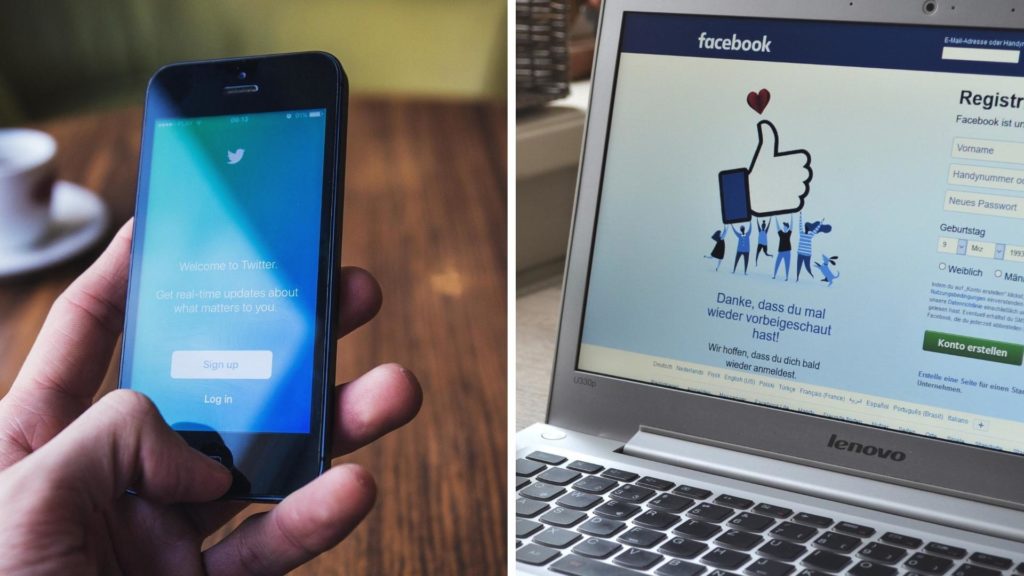

- 請問你有在用Facebook嗎?

- 你覺得它用起來怎麼樣?

- 它最近改版了嗎?

- 最近Facebook廣告越來越多,你喜歡嗎?

- 你有沒有發現Facebook多了短影片的分頁?你喜歡嗎?

這邊講的是Facebook,它是社群平台的龍頭。然後我們再看看其他社群平台:

- 你用過Twitter嗎?

- 你喜歡用它嗎?

- 跟Facebook比起來,你比較常用哪個?

- 你最常用Twitter做什麼?

- Twitter有什麼特色,是別的社群平台沒有的?

其實就是這些諸如此類的問題,非常簡單易懂。

為什麼這些問題是股票投資入門要注意的?因為這些問題能幫助你提升對產業的敏感度。如果你接觸這個產業的時間比較少,你可能就不會發現裡面的一些細節。這就套回巴菲特的投資名言:

我只做我完全明白的事,不懂不做。

為了幫助你在投資股票入門之前提高一些產業敏感度,我在這邊整理了一些問題,你可以試著回答看看(對該產業沒興趣的朋友可以直接跳過)。

科技公司

- 你覺得Google的帳戶驗證安全機制做得怎麼樣?讓你放心?還是覺得很麻煩?

- 你比較喜歡在阿里巴巴買東西,還是在亞馬遜買?為什麼?

- iPhone 11推出了,你願意花錢買嗎?

- 你覺得Netflix便宜嗎?你覺得他們賺什麼?

- 你喜歡HP的印表機嗎?你覺得它好用在哪?哪裡最貴?

- 你看好台積電嗎?張董年紀大了,你覺得他真正退位後台積電會發生什麼事?

傳統產業

- 你喜歡穿什麼牌子的內衣?華歌爾還是維多利亞?

- 舒適牌跟百靈牌,你用哪牌的刮鬍刀?

- 你覺得勁量電池的廣告有趣嗎?你都買勁量電池還是國產電子?

- 3M最近有什麼新發明?你覺得實用嗎?

- 你相信嬌生嬰兒爽身粉的成份嗎?

- 台電缺電嗎?

綠能產業

- 你看好電動車嗎?你覺得什麼時候電動車會全民普及?

- 你覺得太陽能發電環保嗎?還是會讓環境汙染更嚴重?

- 你認為國內的風力發電可行嗎?還是政府炒作的偽議題?

- 你鼓勵吃素嗎?你聽過植物肉(非素肉)嗎?你覺得植物肉是個趨勢嗎?

- 你關注過海廢(海洋廢棄物)議題嗎?你覺得有哪些公司有能力處理海廢污染?

- 你有沒有覺得夏天越來越熱、北極快消失了?你聽過碳權嗎?

在真正投資股票前,我會先了解一下這個產業。當我覺得一家公司確實是這個產業的領頭羊,我就會持續關注它(關注不等於實際投資)。

要怎麼選擇合適的券商?

當你對一個產業有些了解後,就可以開始選擇券商開戶了。我自己是覺得,股票入門新手有時很容易被券商牽著鼻子走(尤其許多券商都雇用漂亮的女孩子),所以了解券商的賺錢模式還滿重要的。

券商賺什麼錢?

約翰‧柏格 (John Bogle) 是先鋒集團 (Vanguard Group)的創始人,這是世界第二大基金管理公司。他指出:

每年有 32 兆美元(相當於960兆台幣)的證券交易金額,並沒有為投資者帶來任何好處。

那……這麼大筆的錢去哪了呢?當然是被券商賺走了。券商賺的錢叫做「點差」,俗稱「水錢」。那什麼是「點差」呢?假設你用30元買進一支股票,用31元賣出。你以為你賺了1元,實際上你可能是用30.1元買進、30.9賣出,只賺了0.8元,剩下的0.2落入券商口袋。別以為只有你賺錢券商才會抽你水,你賠錢,券商也照抽。假設你用20元買進一支股票,不幸跌了,最後急忙在18元賣出。你以為你只虧2元,實際上你可能是用20.1元買進、17.9賣出,總共賠了2.2元,多出來的0.2元是券商抽你水。

P.S. 以上數字僅供參考使用,實際上每家券商抽的水錢都不同……反正一定會抽就是了

這就是我為什麼不鼓勵做交易投資的原因。當你一進,券商就會抽你一鞭;一出,券商再抽你一鞭。頻繁短進短出,管你是賺是賠,券商就是會抽你錢;你進出次數越多,券商抽你抽得越快樂。當你還是股票投資入門新手,要想像自己進入一間「賭場」,券商作莊。不管吃角子老虎、輪盤、擲骰,不論是輸是贏,一定要給莊家錢。

投資股票入門前慎選券商

為了避免被券商抽成木乃伊,不要頻繁進出才是根本。除此之外,盡量選擇符合這些條件的券商:

- 有穩定金融科技平台的。

- 低手續費、甚至免手續費。

- 低管理費、甚至免管理費。

你可能會說:咦?真的這樣的券商?沒錯,現在科技一直在進步,很多投資平台都有不錯的福利,能讓我們被抽的水少一些。不過這部分比較細,改天我再整理一篇文章來分享。

如何選擇容易上漲的好股票?

這個段落適合喜歡做計算的朋友研讀,偏向價值投資的流派。如果你覺得自己不適合,可以直接到下一個段落。價值投資流派的朋友看過來。

如果你要了解一檔股票值不值得投資,你可以長期關注這5個數字。

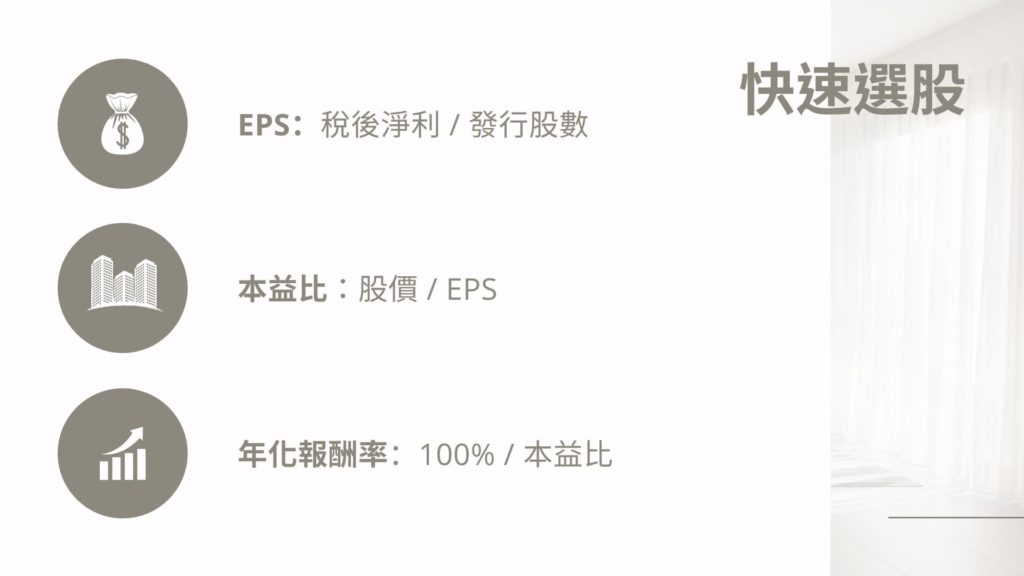

EPS

EPS(Earnings Per Share)是「每股盈餘」,也就是每一張股票能賺多少錢。EPS越高,表示這家公司的獲利能力越高。舉例:假設Facebook稅後淨利100萬,發行股數1萬,那EPS就是100。EPS的公式:

稅後淨利 / 股票發行股數 = EPS

【延伸閱讀】EPS是什麼?EPS(每股盈餘)公式怎麼算?1次讓你擁有最完整的懶人包!

本益比

本益比是這支股票回本所需要的時間。本益比越低,表示投資效率越高。舉例:假設Apple的股價是100,EPS是20,那本益比就是5。本益比的公式:

股價 / EPS = 本益比

年化報酬率

年化報酬率,是指我們投資出去後,每年能拿多少錢回來。年化報酬率越高,表示投資效率越高。舉例:假設Amazon的本益比是10,那年化報酬率就是10%。年化報酬率的公式:

(100% / 本益比) x 100% = 年化報酬率(%)

殖利率

殖利率是指這支股票每股的配息比例。殖利率越高,表示每年配息越高(自動收入),也暗示這家公司目前的策略越保守。舉例:假設Netflix配息2元,股價100,殖利率就是2%。殖利率的公式:

現金股利(股息) / 股價 x 100% = 殖利率(%)

股價淨值比

股價淨值比(PB比、Price-to-Book Ratio)是指這家公司的股價跟資產淨值是不是等比例。股價淨值比越低,表示這家公司的實際價值,很可能高於股價表現。舉例:假設Google的股價是100,每股淨資產是100,那股價淨值比就是1。股價淨值比的公式:

每股市價 / 每股淨資產 = 股價淨值比

投資股票入門新手選股總整理

選股盡量選:

- 高EPS

- 低本益比

- 高年化報酬率

- 低殖利率(有陷阱)

- 低股價淨值比(有陷阱)

投資股票入門密技:任何時候都能買在低點!

說到這裡,差不多該來到尾聲了。所謂高點或低點只是相對值。我自己是這樣看股票的:只要它長期是上漲的,你也做好長期投資的打算,那任何時候進場都是低點。套句巴菲特的投資理念:

買入並長期持有,是最佳策略。

如果你已經看到這邊,也許會注意到我重複提到五家公司:

- Facebook(臉書),股票代號:FB

- Apple(蘋果),股票代號:AAPL

- Amazon(亞馬遜),股票代號:AMZN

- Netflix(網飛),股票代號:NFLX

- Google(谷歌),母公司是Alphabet,股票代號:GOOG

這五家公司科技被並稱為FAANG,總市值超過3兆美元。你可以把它當成科技股票的五老星、華山五絕。我們來看看他們的表現:

股票代號:FB-1024x576.jpg)

股票代號:AAPL-1024x576.jpg)

股票代號:AMZN-1024x576.jpg)

股票代號:NFLX-1024x576.jpg)

股票代號:GOOG-1024x576.jpg)

從這五張圖可以看到,FAANG的總歷年股價絕對是往上的。不管你何時進場(只要那家公司沒有瞬間倒閉),都是在低點進場。就算你買在歷史最高點,那也沒關係。5年後、10年後,它又會更高,貞的需要現在擔心嗎?其實不用,對吧!以3年的時間來看一間體質好的公司,其實是很短的了,不用在意它短時間內的股價波動。

而且你看,這五家公司即使經歷2008年金融海嘯、2020年武漢肺炎,一樣能在很短的時間內振作起來,而且再創新高。這是一個很簡單的道理,但知易行難。巴菲特強調「投資不必複雜」、「進出場點不重要」、「不要理市場先生」,反倒大多數的人容易被市場帶著走。例如,巴菲特就曾經投資一檔ETF,進場後完全不理它,結果大勝華爾街的資深操盤手。市場行情有多不能信任、為什麼ETF能大勝頻繁進出的交易操盤,我之前有整理類似的文章。

【延伸閱讀】投資0050真的年賺6%?告訴你為何專家都愛投資0050!

總結

投資股票入門最重要的,其實是一些知易行難的道理。買進體質優的股票(大到不能倒的公司),然後長期持有、不管市場行情。10年後,這會為你帶來豐盛的財富。

發表留言